Dans la crypto-sphère, le prêt ou lending de cryptos est devenu un moyen populaire pour les investisseurs de percevoir des revenus passifs. Mais comment fonctionne exactement le prêt de crypto-monnaie ? Il s’agit d’un processus relativement simple qui implique que les emprunteurs et les prêteurs se connectent par l’intermédiaire d’une plateforme de prêt. La plateforme de prêt joue le rôle d’intermédiaire et veille à ce que les deux parties remplissent leurs obligations. Les taux d’intérêt offerts aux prêteurs peuvent être très attractifs, parfois même plus élevés que ceux des comptes d’épargne traditionnels, ce qui en fait une opportunité d’investissement potentiellement lucrative. Cependant, comme pour tout investissement, il existe des risques et il est important de faire preuve de diligence raisonnable avant de participer à des activités de lending de crypto-monnaie. Dans cet article, nous allons nous plonger plus profondément dans le monde du lending de cryptos et explorer les avantages et les pièges potentiels de cette stratégie d’investissement particulièrement plébiscitée.

Les protocoles de lending de cryptos les plus fiables

Lorsque vous détenez de la crypto-monnaie sur un wallet personnel, celle-ci ne génère pas d’intérêts comme pour votre épargne bancaire. Il existe donc des protocoles de lending de cryptos (prêts) et de borrowing (emprunts) pour générer des intérêts sur les crypto-actifs que vous possédez déjà. Les plus connus, qui sont réputés pour être des projets qualitatifs sont:

- AAVE: anciennement ETHLend, est un protocole open source de lending et de borrowing de cryptos. Initialement développé sur la blockchain Ethereum, AAVE a étendu son support à plusieurs dizaines de crypto-monnaies, ce qui en fait un acteur important dans le domaine de la finance décentralisée (DeFi)

- Compound: il s’agit également d’une force dominante dans le domaine de la finance décentralisée, opérant au sein de l’écosystème Ethereum. L’idée principale est d’offrir aux utilisateurs la possibilité de faire du lending de cryptos sur Ethereum de manière très simple. Bien qu’il semble simple pour les utilisateurs finaux, Compound est connu pour ses fonctionnalités et ses intégrations étendues qui en font un leader du marché

Toutefois, il convient de ne pas faire n’importe quoi pour éviter les mauvaises surprises.

Le rôle de refuge des stablecoins

Lorsque le marché est en « bear » c’est-à-dire incertain ou sur une phase baissière, les crypto-investisseurs vont avoir tendance à détenir plus de stablecoins qu’en période de hausse des cours. Ce qui est tout à fait logique puisque si le marché est haussier, il est intéressant de saisir des opportunités et d’acheter des crypto-monnaies pour faire des profits à moyen terme. Néanmoins, la volatilité des cours fait que le marché ne suit jamais une phase haussière en ligne droite: il est souvent parsemé de phases d’incertitude et de phases baissières.

Alors pour protéger leur capital, les investisseurs vont échanger une partie de leurs altcoins contre des stablecoins. Les stablecoins n’étant pas autant volatiles que les autres cryptos, fonctionnent comme des valeurs de refuge pour les investisseurs. À ce moment-là, l’objectif de ces derniers, est de continuer à générer du profit via des revenus passifs issus de leurs crypto-monnaies, et cela même en période difficile.

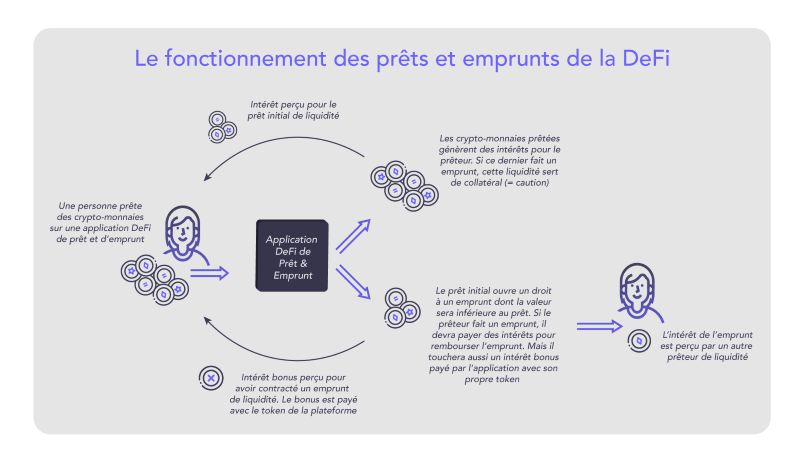

Le fonctionnement du lending de cryptos

Le principe de fonctionnement des emprunts au sein de la blockchain n’est pas exactement le même que ceux des banques traditionnelles. La raison est simple: puisque le système d’emprunt est décentralisé, comment être sûr que les emprunteurs vont revenir rembourser leurs dettes ?

En pratique, dans la finance traditionnelle, les endettés sont poursuivis par des huissiers lorsqu’ils n’honorent pas leurs engagements. Ce schéma n’existe pas dans la blockchain c’est pourquoi, pour obliger les emprunteurs à rembourser leurs dettes, on va leur exiger une caution avant l’emprunt.

Le fonctionnement est simple: pour obtenir un emprunt sur la blockchain, il va falloir déposer plus de liquidité que ce que l’on emprunte. Autrement dit, pour avoir le droit d’emprunter un certain montant, il faudra d’abord faire un lending de cryptos avec une somme plus importante. C’est ce prêt initial que l’on dépose qui servira de caution pour que la blockchain puisse nous octroyer un emprunt par la suite.

Un exemple pour comprendre de lending de cryptos

À titre d’exemple, on pourrait imaginer que pour avoir droit à un emprunt de 0,75 bitcoin, il faudra d’abord faire un prêt sur le protocole d’une valeur de 1 bitcoin.

Le principe semble à première vue, un peu dérangeant pour les emprunteurs. Néanmoins, ce qu’il faut comprendre c’est que les protocoles de lending de cryptos ne sont pas faits pour avoir un crédit à la consommation en crypto-monnaies. L’idée est d’abord de permettre à ceux qui possèdent de la liquidité et qui veulent la conserver sur le long terme, de pouvoir générer des intérêts avec.

Différences avec les prêts bancaires traditionnels

Là où les protocoles de lending de cryptos vont grandement se différencier des crédits traditionnels, c’est que des intérêts profitables peuvent être générés sur des prêts mais également sur des emprunts. Pour être plus explicite, il va y avoir deux intérêts différents générés et totalement opposés pour un même emprunt.

Il y a d’abord un intérêt classique qui s’ajoute au remboursement total du montant emprunté. C’est un intérêt négatif pour l’emprunteur qui doit rémunérer les prêteurs pour le lending de cryptos accordé.

Mais il va également y avoir un intérêt payé par la plateforme à l’emprunteur, pour le récompenser d’avoir emprunté. Cet intérêt se traduit donc par une rémunération positive pour l’emprunteur. On peut l’apparenter à un bonus pour avoir emprunté.

Pour bien comprendre ce deuxième intérêt, imaginez un banquier proposant des crédits de 1 000€ à 5% d’intérêts annuel (soit un total de 1 050€ à rembourser). Ce même banquier, pour vous inciter à contracter des emprunts chez lui, vous reverserait un bonus de 3% annuel (soit 30€) amenant le remboursement final à 1 020€ au lieu de 1 050€.

Du borrowing de crypto-monnaies qui peut devenir rentable

Le lending de cryptos peut devenir un revenu passif très rentable. En effet, on remarque parfois que la valeur du bonus donné à un emprunteur soit plus élevée que le coût de l’emprunt lui-même. En reprenant l’exemple précédent, si le bonus offert par la banquier était de 10% au lieu de 3% alors on aurait la situation suivante :

- on emprunte 1 000€ à 5% on doit donc rembourser 1 050€

- pour avoir emprunter on gagne 10% soit 100€

- on se retrouve à rembourser 950€ sur les 1 000€ empruntés au départ, ce qui nous ferait gagner 50€

Dans un protocole de lending de cryptos, la conséquence de ce cas de figure est que l’utilisateur va faire du profit en empruntant. Et ce qui est très intéressant, c’est que ce profit vient s’ajouter au revenu passif généré par le prêt initial qui rappelez-vous, servait de caution à l’emprunt de crypto-monnaies.

Le modèle économique des plateformes de lending de cryptos

Le concept peut sembler totalement déroutant. Néanmoins, il y a deux raisons principales à ce modèle de rémunération des emprunts dans la DeFi :

- D’abord il faut comprendre que tous les intérêts ne sont pas payés dans la même crypto-devise. En effet, les bonus obtenus après avoir un emprunt sont généralement rémunérés avec le token de la plateforme et non, avec les crypto-monnaies empruntées. Ce qui arrange bien le protocole de lending de cryptos qui va voir ses propres tokens être plus utilisés et donc prendre de la valeur. Les intérêts reçus pour un prêt sont en revanche rémunérés dans la crypto-monnaie déposée en lending

- Ensuite, les plateformes DeFi veulent attirer un maximum d’utilisateurs. Un grand nombre d’utilisateurs signifie mécaniquement un token de plateforme qui sera plus utilisé et donc qui prend davantage de la valeur.

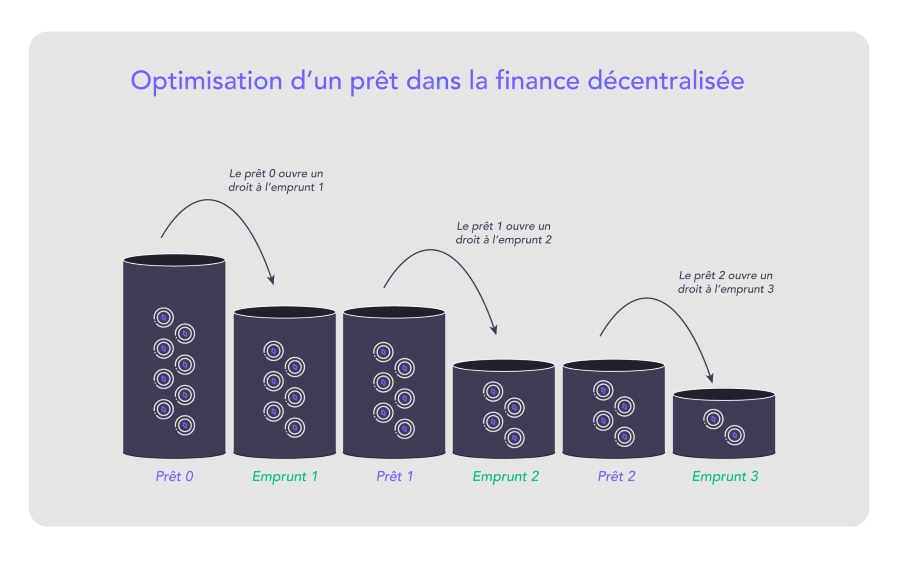

Maximiser ses rendements avec les prêts et emprunts de cryptos

Le concept de lending de cryptos dans la finance décentralisée est, pour ainsi dire, particulièrement intéressant. Toutefois, il est à noter qu’il est possible de faire des optimisations financières. Il suffit pour cela de compiler les prêts et les emprunts. Le mécanisme est très simple, bien que risqué s’il est pratiqué avec n’importe qu’elle crypto-monnaie.

Le mécanisme d’optimisation des rendements passifs d’emprunts est le suivant : imaginons que l’on prête la somme qui vient d’être empruntée. Cela ouvre alors un droit à un nouvel emprunt, qui pourra à son tour être également prêté, puis nous aurons un 3ème emprunt et ainsi de suite.

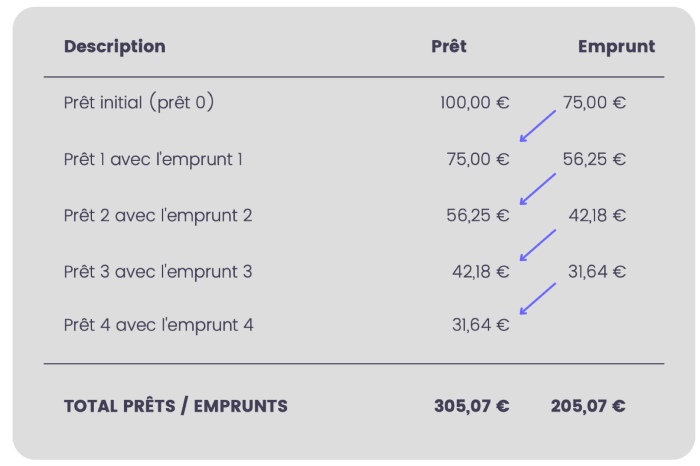

Admettons que l’on puisse emprunter 75€ dès que 100€ sont prêtés initialement. On aura alors :

Dans notre exemple, on apporte initialement 100€ mais on se retrouve à cumuler des intérêts pour un prêt total de 305,07€. Bien évidemment, on va payer des intérêts sur un montant élevé d’emprunt. Néanmoins, on reste toujours largement gagnant lorsque les intérêts bonus de la plateforme permettent de couvrir le coût total des emprunts.

Autrement dit, quand une plateforme est suffisamment utilisée et que son token prend de la valeur, créer des cycles de prêts et d’emprunts devient une optimisation qui permet d’augmenter le rendement net du lending de crypto initial. On augmente notre capacité d’emprunt pour générer plus d’intérêts et finalement, sans ajouter de risque systémique supplémentaire si l’emprunt est fait sur des stablecoins.

Compilation de lending et de borrowing : les règles à respecter

Encore une fois ne vous précipitez pas, car cet exemple est théorique. D’abord parce que le montant d’emprunt possible pour 100€ de prêt initial ne sera pas toujours de 75€ : il peut varier d’un protocole à un autre. Ensuite, parce que toutes les crypto-monnaies ne sont pas éligibles à ce type d’emprunts cycliques. Et enfin, pour appliquer cette stratégie de compilation d’emprunts, il faut respecter deux règles indispensables :

- Toujours contracter ses emprunts avec des stablecoins pour se prémunir au maximum de la volatilité des cours

- Ne jamais emprunter la valeur maximale possible que nous ouvre un prêt en gardant toujours une marge de sécurité

Ce deuxième point est crucial car il s’agit de ne jamais être considéré comme insolvable par la blockchain en cas de volatilité des cours.

Lorsque la blockchain autorise un emprunt, c’est toujours pour un montant de caution plus important. Néanmoins, si la valeur de la caution est divisée par deux à cause de la volatilité de son cours, alors la blockchain va considérer que rien n’oblige l’emprunteur à revenir payer sa dette. Pour éviter de tomber dans cette situation, il faudra veiller à surveiller la limite de son ratio de collatéral.